ヤフーニュースでも取り上げられました。レセプト債破綻。

多くの皆さんは、この様なニュースが出ると、

「やはり、ファンド投資はハイリスクで危険」と

思われる方が多いでしょう。当然そうだと思います。

確かに、どのファンドも100%の保証は有りません。

しかしながら、多くの優良なファンドが、銀行に預金するより

遥かに高利回りで、分配金が得られている事実も有ります。

なので、この様なニュースを見ても、何が問題だったのか。

を冷静に考えて、単純に全て危険と切り捨てずに、良い物

悪い物の判断をして、資金運用する事が、コツコツ利益を

積み上げて行くのが最良の選択です。

全てを切り捨てるとチャンスを逃す事になりますので。

それでは、今回の事件と問題点を考えてみます。

読売新聞 2月2日(火)3時7分配信

問題の元凶は「オプティファクター」

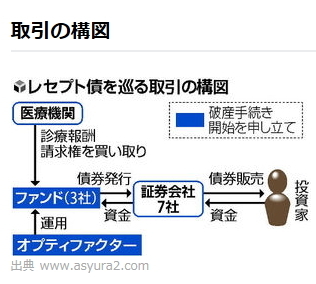

レセプト債の発行元ファンドの破綻問題で、投資家の出資でファンドに集められた資金から約63億円が、ファンドを管理する「オプティファクター」(東京)側の運営などに流用されていたことが、証券取引等監視委員会の調べでわかった。

ファンド3社は債券発行を始めた直後から資金不足となり、投資家への償還や配当のために新しい債券の発行を繰り返す「自転車操業」に陥っていたという。

問題のレセプト債は国内外のファンド3社が発行し、全国の中小7証券会社が販売。昨年11月にファンドが破綻し、約2470の法人・個人に発行された約227億円分の債券は償還も配当もされない事態となった。

投資家向けの説明書では、ファンドの資金は、医療機関から診療報酬請求権を買い取るのに使われ、投資家には後にファンドに入る診療報酬を原資として償還・配当されるはずだった。

以上が、ニュースの中身です。

この様に、問題の元凶はファンドを管理する「オプティファクター」

最悪ですね。悪いヤツは、どこにでもいるんです。

この一番の問題は、「オプティファクター」です。

ファンド3社もオプティファクターの自社組成です。

間違えていけないのは、レセプト債のしくみには問題は無い

と言う事です。(高利回りや成長性は乏しいですけど)

次に問題は、この「オプティファクター」の悪事を見抜け

なかった証券会社の問題です。

(アーツ証券は悪事を知っていたので、オプティファクターと

同罪で最悪です)

アーツ証券、上光証券、六和証券、共和証券、田原証券、

竹松証券、おきなわ証券

この7社が、販売していました。

さすがに大手証券会社は入ってません。

いわゆる超マイナー証券会社だけです。

投資家が、良し悪しの判断基準として、やはり信頼の

大手証券会社を通して投資するのが、安全を担保する基準

にすると見極めやすいでしょう。

(大手証券会社でも、当然100%保証は有りませんが、

悪事を見抜く仕組みが出来ている事が安全を担保している)

私もファンド投資を積極的に実践して、

分散投資をしていますが、私の投資先

クラウドバンク証券

実績の裏付けが有り、安全性の担保もしているので、

大手証券会社と遜色ないです。

大手証券会社も全てのファンドに言える事ですが、

100%の保証は有りませんので余裕資金での運用を

必ず実践しましょう。

トラコミュIPO当選のコツ 大手初値予想 当選期待度 IPO情報など